Этот год фондовый рынок начал несколько замедленно. На прошлой неделе индекс S&P 500 прервал 9-недельную выигрышную серию и закрылся ниже в 5 из последних 7 сессий. В действительности, нынешнее поведение рынка ближе к тому, чего мы вообще ожидаем от рынков, по крайней мере, в краткосрочной перспективе. Что было необычным на этом рынке, так это яростное ралли, завершившееся в прошлом году.

Ещё в середине октября прошлый год выглядел вполне стандартным для инвесторов. Как только стало ясно, что ФРС закончила с повышением процентных ставок, акции начали расти, и менее чем за 2 месяца $SPX подскочил на 16%.

Когда мы подошли к финишной черте 2023 г., многие из выдающихся растущих акций и более рискованных акций с высокой бетой отставали от рынка. Эта тенденция сохранялась и в первые несколько дней 2024 г., но с тех пор сильно изменилась.

На этой неделе стоит обратить внимание на 2 события. Первое - в четверг, когда правительство США опубликует отчёт по инфляции за декабрь. По большей части инфляция спадает, но слишком рано называть это победой. Инвесторы постарше напоминают нам в своих книгах, как инфляция продолжала возвращаться в 1960-е и 70-е годы: фактически, каждый пик тогда постепенно увеличивался.

Другим важным событием станет начало сезона отчётности за 4-й кв. В пятницу несколько крупных банков и финансовых учреждений Уолл-стрит, прикрываясь отчётами друг друга, расскажут инвесторам, насколько хорошо они себя показали в последнем квартале 2023 г. Это Bank of America ($BAC), ), Bank of New York Mellon ($BACK), ), BlackRock($BLK), JPMorgan Chase ($JPM), Citigroup Citigroup ($C) и Wells Fargo ($WFC). Да, друзья, и всё это в один день. Это будет хорошее пятничное шоу.

В целом, этот квартал выглядит довольно вялым для роста прибыли. Согласно последним данным, Уолл-стрит ожидает роста прибыли для индекса S&P 500 в 4-м кв. на 1,82%, и это меньше, чем месяц назад (2,85%).

В отраслях промышленности аналитики ожидают роста на 15,80%. Это на 13,52% больше, чем месяц назад. Что касается технологий, аналитики повысили оценку роста с 14,74% месяц назад до 15,08% сейчас.

Большим проигравшим является энергетический сектор. Ожидается, что прибыль сектора энергетики упадет на 26,94%. Месяц назад аналитики ожидали, что прибыль энергетиков упадет на 23,42%.

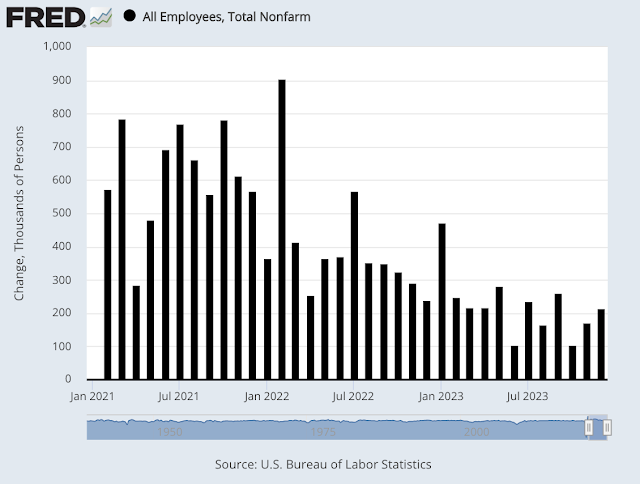

В прошлую пятницу правительство США заявило, что в последние месяцы в экономике США было создано 216 000 новых рабочих мест. Аналитки ожидали увеличения на 170 000 новых рабочих мест. Уровень безработицы остался стабильным на уровне 3,7%. Уолл-стрит ожидала, что она вырастет до 3,8%.

Хотя количество рабочих мест в декабре было вполне приличным, прирост рабочих мест в октябре и ноябре был пересмотрен в сторону понижения до 173 000 и 105 000 соответственно.

Уровень U-6, который является более широким показателем безработицы, увеличился до 7,1%. Уровень участия рабочей силы (LFPR) снизился на 0,3% до 62,5%. Сейчас это число находится на самом низком уровне с февраля.

Уровень участия в рабочей силе улучшался в течение нескольких месяцев. Проблема с LFPR заключается в том, что он может быть искажен демографическими факторами, например, большее количество пенсионеров будет снижать LFPR. Если мы посмотрим только на американцев наиболее трудоспособного возраста (от 25 до 54 лет), то LFPR близок к 20-летнему максимуму.

Возможно, самая важная статистика в отчёте о вакансиях — это средний почасовой заработок. В прошлом месяце средний почасовой заработок в США вырос на 0,4%, и это очень хороший показатель в данный момент. За последний год средняя почасовая оплата выросла на 4,1%. Проблема в том, что значительная часть этого прироста заработной платы была съедена инфляцией.

ФРС снова соберётся в конце этого месяца, и я снова не ожидаю каких-либо изменений в процентных ставках, а, вот, мартовская встреча – это уже отдельная история. В настоящее время фьючерсный рынок считает, что вероятность того, что ФРС в марте снизит ставки, составляет 64%. Это немного ниже, чем шансы до последнего отчёта о занятости, о котором я говорил выше.

В конце этого обзора хочу обратить ваше внимание на один интересный график. Это эффект конца месяца:

Я не сторонник какой-то торговой стратегии, позволяющей попытаться получить прибыль от эффекта конца месяца и по-прежнему придерживаюсь принципа «купи и держи», но этот эффект нахожу очень захватывающим.

На графике выше средний январь для DJIA с 1896 г. Здесь использованы январские дни в качестве заполнителя для горизонтальной оси и начало ряда со 100 в начале месяца.

В среднем индекс Доу-Джонса прибавлял 0,650% каждый месяц. За первые 6 дней месяца индекс Доу-Джонса вырос в среднем на 0,615%. За оставшуюся часть месяца индекс Доу-Джонса поднимался на мизерные 0,035%.

Что является причиной этого? Я не уверен, но предполагаю, что именно в начале месяца инвесторы получали новые деньги для вложения в акции, а к концу месяца весь интерес инвесторов сходил на нет. Посмотрим, как будет в этом году, но удивительно то, что данные за 130 лет показывают такое большое влияние календаря. Удачи!!!

На рынке всегда много интересного, а лучшие мои посты, рецензии на книги, актуальные графики и сделки всегда найдёте в телеграм-канале: "Тихий Трейдер" Разберём всё по полочкам. Welcome!!!

Комментариев нет:

Отправить комментарий