Есть много показателей, которые можно использовать для изучения рыночной оценки. Существует также много различных способов использовать эти показатели для расчёта того, является ли рынок дешёвым или дорогим, и эти разные подходы иногда могут привести к очень разным выводам. Разберём всё по полочкам.

Как и в случае со многими моментами в инвестировании, данные рыночной оценки требуют, чтобы все мы копались в деталях, чтобы понять, что мы получаем, и подвергать сомнению предубеждения человека, представляющего их нам.

Давайте посмотрим на некоторые графики текущей рыночной оценки, и разберёмся почему каждый из них может привести к разным выводам. Для начала вспомним просто и кратко о том, как рассчитать рыночный коэффициент P/E.

Многие инвесторы считают, что вычисление среднего коэффициента P/E портфеля или индекса акций-это всего лишь вопрос усреднения коэффициентов P/E акций в нём. Это не так по двум причинам.

Во-первых, взвешивание позиций очень важно в этом процессе. Другими словами, если вы посмотрите на взвешенный индекс рыночной капитализации, такой как S&P 500, оценка крупнейших компаний гораздо важнее для общего индекса, чем самые маленькие. Поэтому выполнение расчёта, который рассматривает их всех одинаково, не имеет смысла.

Во-вторых, чтобы рассчитать коэффициент P/E портфеля акций, вы не можете просто использовать средневзвешенное значение всех их отдельных P/E. Детали этого выходят за рамки этой статьи, но в целом этот расчёт требует так называемого "гармонического среднего", которое включает в себя преобразование коэффициентов P/E в доходность перед вычислением показателей уровня портфеля. Таким образом, первый шаг в рыночной оценке - это просто убедиться, что он был рассчитан правильно.

Но даже данные, которые правильно рассчитаны, могут привести к совсем разным выводам. Вот, например, график коэффициента S&P 500 CAPE (который использует 10-летнюю прибыль).

На нём мы видим как раз ту картину, которую хотят видеть сторонники текущей перекупленности рынка. График показывает, что рынок является вторым по переоценённости, который когда-либо был (за исключением пузыря доткомов).

А вот теперь график 12-месячного P/E-коэффициента S&P 500:

Он по-прежнему показывает рынок с дорогой оценкой относительно истории, но здесь мы уже видим значительное снижение коэффициента P/E в последние годы. Это зависит от того, что этот график использует только 1 год прибыли вместо 10-и. Доходность была очень сильной после падения рынка 2020г, и это оказывает гораздо большее влияние на завершающий 12-месячный P/E.

Рынок находится в 43-м процентиле с 2006г, что означает, что средняя акция на самом деле дешевле, чем в среднем за этот период. Как это так, учитывая то, о чём мы только что говорили? Это связано с тем, что крупнейшие акции в настоящее время дороже, чем средние акции. Медианный расчёт будет отражать это относительно среднего расчета для взвешенного индекса рыночной капитализации.

Означает ли это, что ваши средние акции дёшевы? Ну, не совсем.

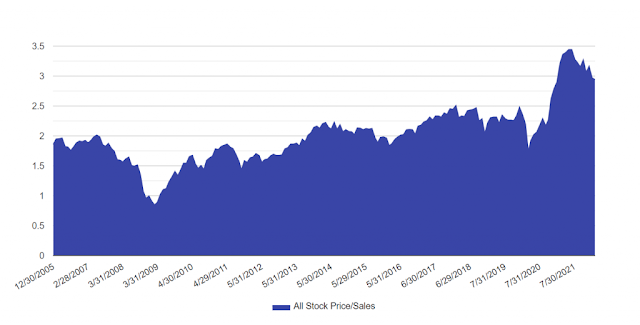

Вот тот же средний расчет с использованием цены/продаж вместо цены/прибыли:

Ну, это выглядит намного хуже, ведь это уже 93-й процентиль исторически. Причина в том, что маржа сейчас близка к максимумам. Ответ на вопрос - считаете ли вы, что эти высокие маржи устойчивы- даст ответ о том, какой график может быть более правильным.

Но это не единственная потенциальная проблема. Существует также ещё одна заморочка, происходящая за кулисами с расчётом среднего коэффициента P/E. Эта проблема заключается в том, что сейчас значительно больше компаний теряют деньги, чем в начале периода на графике. Компании с отрицательной прибылью вообще не имеют коэффициента P/E и поэтому исключаются из расчёта. А вот что произойдёт, если вы добавите их обратно в расчёт и будете относиться к ним так же, как к самым высоким акциям по P/E:

Так что же всё это значит? Цель здесь не в том, чтобы предположить, что рынок дорогой или что это не так. Цель также не состоит в том, чтобы отстаивать конкретный расчёт для выяснения этого. Важно то, что ключом к пониманию достоверности данных рыночной оценки является понимание деталей, стоящих за ней, потому что эти данные часто представлены людьми, которые используют их для поддержки определенной точки зрения.

Вы можете легко написать статью о том, почему рынок очень дорогой, и использовать графики выше, чтобы поддержать этот вывод. Также можете написать о том, почему рынок дешевле, чем многие думают, и использовать график среднего коэффициента P/E сверху. Ни один из них не был бы неправильным, но обоим не хватило бы полной картины. Как и в случае со многими вещами в инвестировании, в оценке рынка дьявол часто находится кроется в деталях. Удачи!!!

Комментариев нет:

Отправить комментарий