Рынок уже совершил несколько ложных ралли восстановления, но текущий восходящий тренд может продлиться. S&P 500 уже вырос почти на 10% с момента своего внутридневного минимума 13.10. Индекс также выше своей 50-DMA, что часто служило предзнаменованием хорошей доходности. Интересно, что в октябре рынок исторически достигал нескольких важных минимумов.

Я не хочу преувеличивать случай. Конечно, мы всегда должны быть осмотрительны, но есть конкретные причины для оптимизма. Например, ФРС, вероятно, приближается к завершению повышения ставок. На самом деле, я думаю, что ставки могут оставаться стабильными большую часть 2023г.

Кроме того, фондовый рынок имеет разумную цену. Дисциплинированным инвесторам было приятно увидеть, как в этом году так много "любимцев карантина" были сурово наказаны. От пика до минимума Peloton потерял более 96% своей стоимости. Такие акции, как Facebook и ZOOM, также упали.

Хотя я думаю, что в следующем году экономика будет в рецессии, она, вероятно, будет неглубокой. Инфляция по-прежнему остается серьёзной проблемой для США, но она, наконец, привлекла внимание людей из Феда, которые до этого просто поспешили отмахнуться от неё.

У нас ещё нет всех цифр, но похоже, что $SPX покажет небольшой рост прибыли по сравнению с 3-м кварталом прошлого года (хотя и не такой значительный, как инфляция). Это совсем другой рынок, чем был всего несколько месяцев назад. The New York Times цитирует Патрика Фрузетти: «Главное, что следует помнить, это то, что рынки склонны к ралли после выборов только потому, что рынки не любят неопределенности». С этим можно и согласиться.

В пятницу правительство опубликовало отчёт о занятости за октябрь, и он оказался неплохим. В прошлом месяце экономика США создала 261000 новых рабочих мест. Хотя это приличное число, но это самый маленький ежемесячный прирост с декабря 2020г.

Не будем игнорить этот отчёт, и это превзошло прогноз Уолл-стрит в 205000. Фондовый рынок открылся ростом в пятницу, но затем немного изменился, прежде чем закрыться с повышением на 1,4%. Не так давно подобный отчёт, вероятно, просто обрушил бы рынок.

Детали доклада были несколько смешанными. Уровень безработицы вырос на 0,2% до 3,7%. Уровень участия в рабочей силе снизился второй месяц кряду до 62,25%.

На уровень участия в рабочей силе могут легко влиять демографические факторы, такие как большее количество пенсионеров. Если мы посмотрим только на уровень участия в рабочей силе американцев наиболее трудоспособного возраста (от 25 до 54 лет), то это 82,5%. Это недалеко от того, что было до Ковида.

Разочаровывающей частью по-прежнему является заработная плата. За октябрь средний почасовой заработок вырос на 0,4%. В прошлом году средний почасовой заработок вырос на 4,7%. Это наименьшее увеличение за год. В то время как многие работники видят, что их заработная плата растёт, они видят и то, что цены растут ещё больше.

После заседания ФРС в прошлую среду председатель ФРС Пауэлл провел пресс-конференцию, которая звучала заметно более ястребино, чем заявленное политическое решение. Финансовые рынки подхватили сигнал и распродали. Сейчас это прошло, и рынок рос три дня подряд.

По заседанию ФРС 13-14 декабря фьючерсные трейдеры по-прежнему разделены поровну. Половина думает, что будет увеличение на 0,5%; другая половина ожидает увеличения на 0,75%. Лично я склоняюсь к ещё одному повышению на 0,75%. В целом, рынок, вероятно, ожидает ещё от 100 до 125 б.п. дальнейшего повышения ставок, а после этого, я подозреваю, ФРС возьмёт паузу на несколько месяцев.

Конечно, многое из этого зависит от поступающих данных. Следующее большое испытание для Уолл-Стрит произойдет в четверг утром, когда выйдет отчёт CPI за октябрь. Последний такой отчёт показал, что инфляция за последние 12 месяцев составила 8,2%. Это очень много, но всё же ниже июньского пика в 9,1%.

В последнем отчёте CPI большой проблемой было то, что базовая ставка выросла на 6,6% за последние 12 месяцев, ведь это был самый быстрый темп с августа 1982г. Именно тогда фондовый рынок достиг дна после неприятного 16-летнего медвежьего рынка. Даже если общая инфляция уже достигла пика, мы можем ещё столкнуться с медленным снижением индексов.

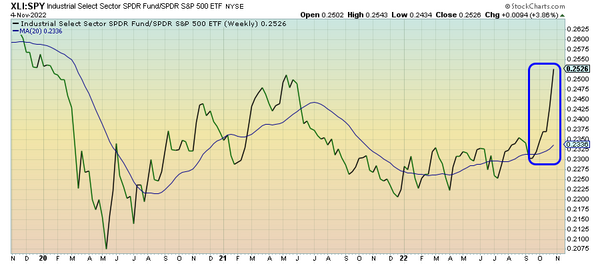

Что касается отраслей...Возможно, ни один сектор не выиграл от ралли циклических акций на прошлой неделе так сильно, как промышленный. Последние данные по производственному сектору по-прежнему подтверждают, что замедление продолжается, но спада в рецессию ещё не произошло. Заводская активность и спрос остаются относительно положительными, и это продолжает поддерживать цены на акции в течение всего 2022г:

Пока же акции энергетических компаний прибавили ещё один шаг вверх, но впереди есть некоторые потенциальные источники волатильности. Раскол в правительстве после выборов на этой неделе может отключить SPR, но прекращение политики нулевой терпимости к ковиду в Китае (о чём подробнее в следующем посте) может ещё усилить спрос на нефть. Удачи!!!

На рынке всегда много интересного, а лучшие мои посты, рецензии на книги, актуальные графики и сделки всегда найдёте в телеграм-канале: "Тихий Трейдер" Разберём всё по полочкам. Welcome!!!

___________________________________________________________________________________________________

Комментариев нет:

Отправить комментарий