Начавшийся сегодня откат вряд ли станет разворотной точкой для этого кризиса, но вполне возможно, что мы уже переходим в 3-ю стадию классического спада, о чём подробно писал в выходные. Если это действительно начавшаяся "Стабилизация", то мы должны увидеть серию больших откатов, после чего индексы обновят минимумы. Свободный кэш на докуп акций я пока тратить не собираюсь.

С другой стороны, c этой коррекцией всё не так: и причина уникальная, и развитие её проходит рекордными темпами, когда мы ещё не видим цифр реальных потерь по странам и компаниям. Мнения аналитиков расходятся, а рядовому инвестору всё ещё непонятней, покупать страшно, но в мозгу маленький Наполеон часто напоминает, что именно на спадах рынка возникают самые большие возможности.

Поймать дно удастся единицам и то по чистой случайности, но что если уже начать докупать акции, когда рынок упал более 30%. Это уже посчитали до нас, и в этом посте оценим перспективы. Разберём всё по полочкам.

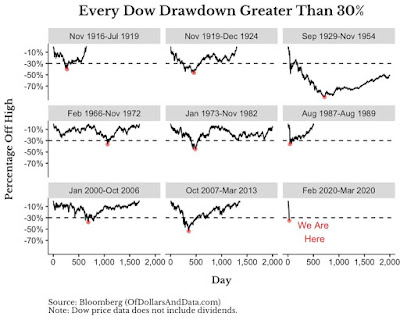

Доу упал на 35%, и март уже станет одним из худших месяцев для фондового рынка США. Если мы посмотрим на каждое падение более чем на 30% с 1915г, то увидим, что текущий обвал является одним из самых быстрых в истории:

Тем не менее, есть надежда для инвесторов, которые покупают акции прямо сейчас. Каждый доллар, который они инвестируют в текущий рынок, вырастет гораздо сильнее, чем один инвестированный в предыдущие месяцы, если мы верим, что рынок в конечном итоге восстановится.

Чтобы оценить это предположение, давайте представим, что вы решили инвестировать $100 каждый месяц в американские акции с сентября 1929г по ноябрь 1954г (т. е. крах и восстановление Великой депрессии).

Если бы вы следовали такой стратегии, вот до чего вырос бы каждый ежемесячный платеж в размере $100 (включая дивиденды и с поправкой на инфляцию) ко времени восстановления американских акций в ноябре 1954 года:

Да, суммы в приведённом выше графике смещены, потому что восстановление Dow заняло несколько десятилетий (если мы включим дивиденды и инфляцию, получится, что американские акции восстановились к 1937г, а не к 1954г).

Однако, даже если мы посмотрим на другие 30%+ снижения в истории индекса, то увидим значительную выгоду для покупки во время этих крупных провалов:

Этот график показывает, что покупка ближе к дну обычно обеспечивает 50-100% дополнительного роста по сравнению с инвестированием в другие периоды. Это означает, что ваши $100 вырастут до $150 или $200 (с поправкой на инфляцию) к моменту восстановления рынка.

Откуда же берется эта положительная статистика? Это происходит из простого математического факта: каждая процентная потеря требует ещё большего процентного прироста, чтобы вернуться к прежним уровням.

Потеря 10% требует 11,11% прибыли для восстановления, потеря 20% требует 25% , а потеря 50% требует 100% прибыли (удвоение) для восстановления. Вы можете увидеть эту экспоненциальную зависимость более чётко здесь:

И если вы подставите сюда размер текущего снижения (~33% потерь), вы можете увидеть, сколько % нам нужно будет восстановить:

Без дальнейшего снижения рынок должен подняться на 50% , чтобы вернуться к равновесию. Именно поэтому каждые $ 100, вложенные сейчас, вырастут до $ 150 (на 50% больше) к моменту восстановления.

Итак, если вы считаете, что восстановление рынка состоится через:

Даже если индексы полностью восстановятся только через 5 лет, то до полного восстановления рынок будет обеспечивать годовую доходность примерно равную своим историческим средним показателям. (Источник)

Конечно, восстановление американских рынков может занять десятилетия и более. В конце концов, Япония все еще не оправилась от самого большого пузыря активов всех времен . Может ли США последовать этому примеру? Может, но это кажется маловероятным, а всем остальным рынкам, скорее всего, будет тогда ещё хуже.

Простая математика показывает, что, если мы предположим, что рынок восстановится в течение следующих нескольких лет, будущие доходы выглядят довольно привлекательными прямо сейчас.

Конечно, возможно, это предположение неверно. Но, если это правда, то каждое дополнительное снижение с этого момента-это ещё одна возможность для покупки. Еще один шанс воспользоваться временно пониженными ценами.

К сожалению, многие инвесторы не видят этого таким образом. Их не убедишь логическими аргументами в игре, которая утопает в эмоциях. Из собственной статистики я вижу, что 90% инвесторов начинают работу со мной близко к пику рынка, когда торговля показывает хорошие результаты, и, как правило, это приходится на ноябрь-декабрь. Сейчас весна, "Sell in may", коронавирус и паника на рынке, но цифры выше показывают, что такие периоды рынка наиболее интересны для разумного инвестора при правильных входах. Удачи!!!

С другой стороны, c этой коррекцией всё не так: и причина уникальная, и развитие её проходит рекордными темпами, когда мы ещё не видим цифр реальных потерь по странам и компаниям. Мнения аналитиков расходятся, а рядовому инвестору всё ещё непонятней, покупать страшно, но в мозгу маленький Наполеон часто напоминает, что именно на спадах рынка возникают самые большие возможности.

Поймать дно удастся единицам и то по чистой случайности, но что если уже начать докупать акции, когда рынок упал более 30%. Это уже посчитали до нас, и в этом посте оценим перспективы. Разберём всё по полочкам.

Доу упал на 35%, и март уже станет одним из худших месяцев для фондового рынка США. Если мы посмотрим на каждое падение более чем на 30% с 1915г, то увидим, что текущий обвал является одним из самых быстрых в истории:

Тем не менее, есть надежда для инвесторов, которые покупают акции прямо сейчас. Каждый доллар, который они инвестируют в текущий рынок, вырастет гораздо сильнее, чем один инвестированный в предыдущие месяцы, если мы верим, что рынок в конечном итоге восстановится.

Если бы вы следовали такой стратегии, вот до чего вырос бы каждый ежемесячный платеж в размере $100 (включая дивиденды и с поправкой на инфляцию) ко времени восстановления американских акций в ноябре 1954 года:

Как видим, чем ближе ко дну вы покупали летом 1932г, тем больше долгосрочная выгода от этой покупки. Каждые $100, вложенные в минимумы, вырастут до $1200, что в 3 раза больше, чем рост покупки за $100, сделанной в 1930 году ($400).

Да, суммы в приведённом выше графике смещены, потому что восстановление Dow заняло несколько десятилетий (если мы включим дивиденды и инфляцию, получится, что американские акции восстановились к 1937г, а не к 1954г).

Однако, даже если мы посмотрим на другие 30%+ снижения в истории индекса, то увидим значительную выгоду для покупки во время этих крупных провалов:

Этот график показывает, что покупка ближе к дну обычно обеспечивает 50-100% дополнительного роста по сравнению с инвестированием в другие периоды. Это означает, что ваши $100 вырастут до $150 или $200 (с поправкой на инфляцию) к моменту восстановления рынка.

Откуда же берется эта положительная статистика? Это происходит из простого математического факта: каждая процентная потеря требует ещё большего процентного прироста, чтобы вернуться к прежним уровням.

Потеря 10% требует 11,11% прибыли для восстановления, потеря 20% требует 25% , а потеря 50% требует 100% прибыли (удвоение) для восстановления. Вы можете увидеть эту экспоненциальную зависимость более чётко здесь:

- 1 год, то ваш ожидаемый годовой доход = 50%

- 2 года, то ваш ожидаемый годовой доход = 22%

- 3 года, то ваш ожидаемый годовой доход = 14%

- 4 года, то ваш ожидаемый годовой доход = 11%

- 5 лет, то ваш ожидаемый годовой доход = 8%

Даже если индексы полностью восстановятся только через 5 лет, то до полного восстановления рынок будет обеспечивать годовую доходность примерно равную своим историческим средним показателям. (Источник)

Конечно, возможно, это предположение неверно. Но, если это правда, то каждое дополнительное снижение с этого момента-это ещё одна возможность для покупки. Еще один шанс воспользоваться временно пониженными ценами.

На рынке всегда много интересного, а лучшие мои посты, рецензии на книги, актуальные графики и сделки всегда найдёте в телеграм-канале: dmatradeTT Разберём всё по полочкам. Welcome!!!

___________________________________________________________________________________________________

ДУ "Долгосрочные акции ТТ". Правильная инструкция для клиента

___________________________________________________________________________________________________

ДУ "Долгосрочные акции ТТ". Правильная инструкция для клиента

Комментариев нет:

Отправить комментарий