В прошлом обзоре я писал, что именно VIX сейчас более важен для инвестора, чем пробиваемые умозрительные уровни на $SPX. Так было при прошлых кризисах, и вчерашнее рекордное падение только подтвердило эту идею. Индекс волатильности CBOE (VIX) являясь производным от цены опционов на индекс S&P 500, обеспечивает объективную – или, по крайней мере, последовательную – оценку настроений трейдеров в реальном времени и рыночного стресса. Вчера, закрывшись на 82.60, он пробил максимум 2008г (по закрытию дня):

Настоящие спады часто начинаются, когда корпоративные прибыли отражают замедление экономики. Как правило, источник плохих новостей исходит из входных данных, которые медленно и долго датируются. Например, изменение процентных ставок требует кварталов, чтобы проявить себя в общей экономике; фискальное стимулирование или строгая бюджетная экономия могут занять годы, чтобы оказать влияние на реальный ВВП.

Акции обычно видят спады задолго до того, как это делают экономисты. Рынок-это вероятностный дисконтирующий механизм, позволяющий сделать обоснованное предположение о будущих денежных потоках и прибыли относительно неизвестного и непознаваемого будущего. Вводные данные поступают от людей, наполненных всеми обычными человеческими предубеждениями, а каждый новый кусок ранее неизвестной информации прокладывает себе путь на рынок через сделки трейдеров.

С 2007 г было 5 подобных пиков. Один раз в 2009г рынок нашёл дно только через 91 день, один раз в 2010г - чез 29 дней. В остальные три раза $SPX показал минимумы в пределах одного дня. Именно такой пик мы увидели и вчера, и вряд ли мы увидим значения VIX выше этого уровня, хотя цена акций, конечно, ещё может падать.

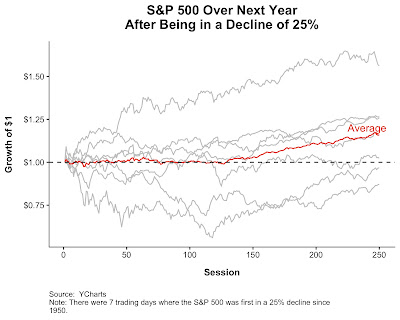

А так вёл себя $SPX в течение года после падения более 25% с 1950г:

А здесь все рецессии и медвежьи рынки с 1929г. Да, текущая коррекция фондовых рынков уже стала самой стремительной в истории, но пока по индексу мы не достигли даже средней для медвежьих рынков отметки в -31%, так что пока ничего уникального в этом рынке нет:

После подобных всплесков волатильности, как правило, СМИ продолжают нагнетать ситуацию и часто рынки продолжают какое-то время дальнейшее снижение. Всем хочется покупать на дне и продавать на пике, но на практике это почти не осуществимо. Даже если у вас есть волшебный индикатор, скорее всего, вы поддадитесь общему страху. Тем не менее, $VIX хорошо отражает эти страхи, и во время медвежьих рынков становится одним из лучших индикаторов для принятия торговых решений. Удачи!!!

Почему этот индикатор страха важен в подобные периоды? Во время долгого бычьего рынка стратегия "BTFD" становится мышечной памятью: каждая покупка вознаграждается, а большинство продаж наказываются (в конечном итоге). Многие экономические и рыночные события тогда могут создавать заголовки, типа "Мир на грани рецессии", которые вызывают беспокойство среди инвесторов; обычно это быстро забывается, и акции снова поднимаются до пиков. За 11 лет мы это видели не раз.

После того, как рынок уже начинает отыгрывать будущее, заголовки СМИ разгоняют ситуацию, продолжая это делать и уже в начале восстановления рынков, как это было в 2009г. В то же время именно график VIX даёт нам представление о том, какого уровня страх инвесторов достиг на рынке прямо сейчас. Некоторые пики на индексе показывают то, что мы ещё не знаем, другие - просто признание того, что корпоративные доходы и прибыль будут подвергаться давлению, по крайней мере в течение квартала.

С 2007 г было 5 подобных пиков. Один раз в 2009г рынок нашёл дно только через 91 день, один раз в 2010г - чез 29 дней. В остальные три раза $SPX показал минимумы в пределах одного дня. Именно такой пик мы увидели и вчера, и вряд ли мы увидим значения VIX выше этого уровня, хотя цена акций, конечно, ещё может падать.

Есть и ещё один интересный показатель связанный с волатильностью рынка. Каждый из последних 5 дней показывал по крайней мере 85% объема NYSE на покупках или 85% на продажах. Во время большой паники растёт перевес в настроениях инвесторов, но такое соотношение встречается крайне редко:

Во всех подобных случаях за последние 60 лет S&P 500 всегда показывал рост в течение следующих 6 месяцев:

А так вёл себя $SPX в течение года после падения более 25% с 1950г:

А здесь все рецессии и медвежьи рынки с 1929г. Да, текущая коррекция фондовых рынков уже стала самой стремительной в истории, но пока по индексу мы не достигли даже средней для медвежьих рынков отметки в -31%, так что пока ничего уникального в этом рынке нет:

После подобных всплесков волатильности, как правило, СМИ продолжают нагнетать ситуацию и часто рынки продолжают какое-то время дальнейшее снижение. Всем хочется покупать на дне и продавать на пике, но на практике это почти не осуществимо. Даже если у вас есть волшебный индикатор, скорее всего, вы поддадитесь общему страху. Тем не менее, $VIX хорошо отражает эти страхи, и во время медвежьих рынков становится одним из лучших индикаторов для принятия торговых решений. Удачи!!!

На рынке всегда много интересного, а лучшие мои посты, рецензии на книги, актуальные графики и сделки всегда найдёте в телеграм-канале: dmatradeTT Разберём всё по полочкам. Welcome!!!

___________________________________________________________________________________________________

ДУ "Долгосрочные акции ТТ". Правильная инструкция для клиента

ДУ "Долгосрочные акции ТТ". Правильная инструкция для клиента

Комментариев нет:

Отправить комментарий