Другая проблема с эффектом диспозиции заключается в том, что если вы должны платить налоги на прирост капитала, то продавать прибыльные акции, удерживая проигравших, совершенно неправильно с налоговой точки зрения. Это означает, что вы платите налоги с победителей, которых вы продаете, но не имеете убытков, чтобы компенсировать эти прибыли от проигрышей, которые вы держите в своем портфеле.

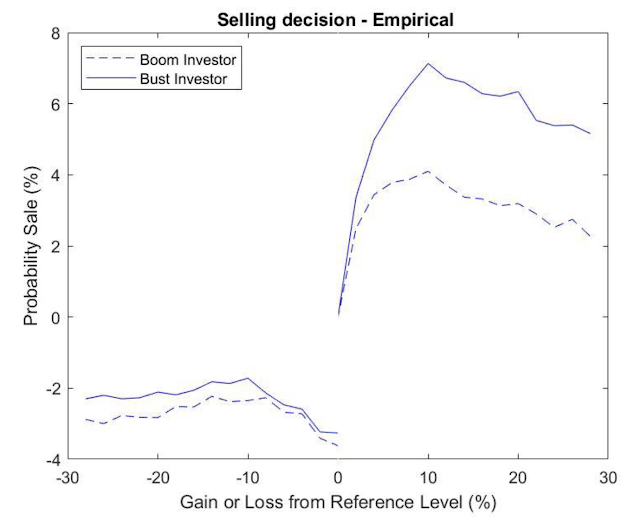

Новое исследование Бенджамина Луза показало, что эффект диспозиции усиливается на медвежьих рынках. На приведенном ниже графике показана вероятность того, что инвесторы продадут акции, удерживаемые с прибылью на медвежьем рынке и на растущем. Точно так же он показывает вероятность продажи акции, которая держится с убытком на медвежьем рынке или на подъеме.

Совершенно очевидно, что, несмотря на то, что склонность продавать инвестиции, удерживаемые с убытком, невелика, на медвежьем рынке инвесторы с гораздо большей вероятностью продадут акции, удерживаемые с прибылью. Другими словами, инвесторы окаменели на медвежьем рынке и стараются не продавать свои убыточные акции.

С другой стороны, когда они видят точку выхода из инвестиции, которая принесла прибыль, в то время как остальная часть портфеля снижается, инвесторы пытаются зафиксировать эту прибыль как можно быстрее. Как вы могли догадаться, это опять-таки совершенно неправильный поступок, поскольку происходит это на медвежьем рынке. Удачи!!!

На рынке всегда много интересного, а лучшие мои посты, рецензии на книги, актуальные графики и сделки всегда найдёте в телеграм-канале: "Тихий Трейдер" Разберём всё по полочкам. Welcome!!!

___________________________________________________________________________________________________

Комментариев нет:

Отправить комментарий