В разгар пандемии в прошлом году во время обвала индексов и где-то рядом с дном той коррекции я написал пост, в котором предлагал перевернуть график и прикинуть сколько компании должны лет терпеть убытки, чтобы оправдать такие низкие цены на акции. Я и не подозревал, конечно, что рынки достигнут дна в течение недели, а затем столь быстро восстановятся, но хотел показать тем постом, что инвесторы излишне пессимистичны.

Сегодня все утюги (особенно в Великобритании) пестрят заголовками об энергетическом кризисе и о том, как зашкаливают цены на энергоносители, подпитывая инфляцию сверх наших самых сильных опасений. Давайте с помощью метода инверсии из того моего поста посмотрим и на текущую ситуацию. Подумаем о том, что дальше должно случиться с ценами на энергоносители, чтобы поддерживать растущие темпы инфляции, вспомнив и об акциях добытчиков. Разберём всё по полочкам.Изменение цен на нефть и темпов инфляции в США.

Но также мы помним, что инфляция - это изменение цен. Это процесс, а не статичное состояние. Таким образом, чтобы через год увидеть аналогичный уровень инфляции, цены на нефть должны вырасти еще на 86% по сравнению с текущим уровнем. Т.е. это 140$ за баррель в сентябре следующего года – практически самый высокий показатель за всю историю.

Конечно, я знаю, что это чрезмерно упрощённый расчёт. Риск заключается в том, что более высокие цены на нефть перекинутся на более высокую заработную плату и более высокие цены на другие товары, что приведет к росту базовой инфляции (инфляции за вычетом продовольствия и энергии). Но в первом приближении вопрос, который вы должны задать себе, заключается в том, считаете ли вы, что цены на нефть через год будут где-то около 140$.

Можете не стесняться и добавить увеличение базовой инфляции на 1 п.п. по сравнению с текущим уровнем, и вы примерно достигнете инфляции в 2% в США, если цены на нефть останутся на прежнем уровне, и ниже 2%, если цены на нефть упадут с текущих уровней. А это уже как раз таргетированная цель Феда.

Именно так работает инфляция, и именно поэтому я присоединяюсь к мнению центральных банков о том, что текущая инфляция является временной и снизится в 2022г.

Необходимая цена на нефть для поддержания текущих темпов инфляции.

Необходимая цена на нефть для поддержания текущих темпов инфляции.

Вы можете рассуждать по-другому, но имейте в виду, что подразумевается под ценами на энергоносители. Вы фактически говорите, что мы должны привыкнуть к ценам на нефть выше 100$ в течение длительного времени. Это вполне возможно, но единственный раз, когда мы это видели, был в конце 2007г до финансового кризиса и с 2011 по 2013 год.

В то время китайская экономика росла со скоростью от 8% до 10% в год. Сегодня она растёт со скоростью 6% в год, и правительство активно пытается охладить рост цен и использование сырьевых товаров вместе с ним.

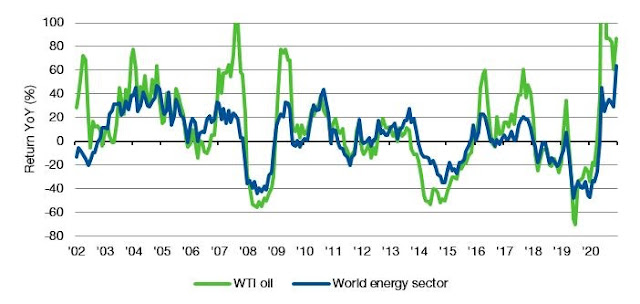

Если вы инвестор и у вас есть соблазн инвестировать в энергетические акции, имейте в виду, что доходность этих акций также тесно связана с ценами на нефть. Если цены на нефть через год будут такими же, как сегодня, то доходность "нефтяных" акций должна быть примерно равна нулю. Если цены на нефть ниже, они будут иметь отрицательную доходность.

Изменение цен на нефть и доходность энергетических акций.

Мои постоянные читатели и инвесторы помнят, что в 90% случаях нефтяные акции мне не интересны; редко покупаю их на среднесрочные спекуляции. Последний раз это было в прошлом году, когда фьючерсы на нефть упали ниже плинтуса.

Тем не менее, на мой взгляд, цены на нефть, которые долгое время колеблются выше текущих уровней, кажутся крайне маловероятными, учитывая, что рост как в США, так и в Китае замедляется. Это означает для меня, что инфляция снизится в 2022г, а акции энергии, вероятно, будут иметь очень низкую доходность в течение следующих 12 месяцев. Удачи!!!

На рынке всегда много интересного, а лучшие мои посты, рецензии на книги, актуальные графики и сделки всегда найдёте в телеграм-канале: "Тихий Трейдер" Разберём всё по полочкам. Welcome!!!

___________________________________________________________________________________________________

Комментариев нет:

Отправить комментарий