Изменение цен на товары в США за последний год:

Природный газ: +186%

Печное топливо: +110%

Хлопок: +77%

Бензин: +70%

Никель: +70%

Нефть WTI: +64%

Кофе: +47%

Пшеница: +45%

Кукуруза: +12%

ИПЦ США: +8,5%

Сахар: +6%

Золото: +5%

Медь: -4%

Серебро:-16%

Пиломатериалы:-41%

Печное топливо: +110%

Хлопок: +77%

Бензин: +70%

Никель: +70%

Нефть WTI: +64%

Кофе: +47%

Пшеница: +45%

Кукуруза: +12%

ИПЦ США: +8,5%

Сахар: +6%

Золото: +5%

Медь: -4%

Серебро:-16%

Пиломатериалы:-41%

Как вы можете видеть, оценки исторически достигали пика, а затем начинали меняться между тремя и пятью кварталами, прежде чем произошла рецессия, за исключением вызванной пандемией рецессии в 2020г. В настоящее время мы наблюдаем обратный курс индикатора, но разница на этот раз в том, что акции никогда не были так переоценены по сравнению с экономикой США, что делает риск ещё больше.

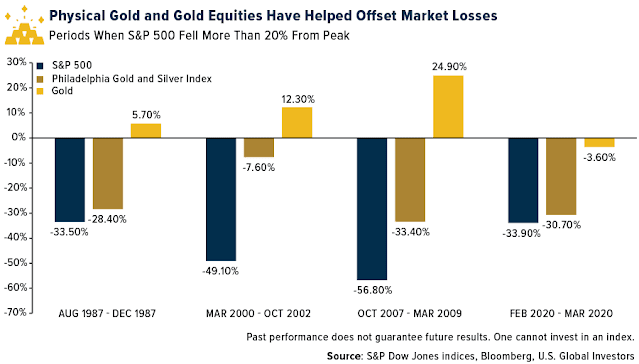

Что хеджирует эти риски? Физическое золото и акции золотодобывающих компаний - эти два класса активов исторически помогали инвесторам компенсировать потенциальные рыночные потери, и есть все основания полагать, что они могут сделать это снова.

Да, это всё так, но не стоит забывать и о том, что не все подобные страхи всегда действительно предсказывали рецессию, да и не каждая рецессия приводила к настоящему обвалу рынка. Даже когда настоящий кризис действительно приходил, что делало золото после прохождения пика негативных настроений, который невозможно предсказать? Вспомним здесь обвал золота после пика ипотечного кризиса. Стоит посмотреть и на паттерн фондового рынка из тех времён очень похожий на текущее состояние. Тем не менее, акции золотодобытчиков я по-прежнему считаю хорошим хеджем в данный момент. Удачи!!!

На рынке всегда много интересного, а лучшие мои посты, рецензии на книги, актуальные графики и сделки всегда найдёте в телеграм-канале: "Тихий Трейдер" Разберём всё по полочкам. Welcome!!!

___________________________________________________________________________________________________

Комментариев нет:

Отправить комментарий