В итоге $SPX достиг 70 новых рекордных максимумов, и пророчество печально известной книги "Dow 36000" (опубликованной в 1999г), наконец, осуществилось. Как говорится, лучше поздно, чем никогда. Короче говоря, год (по крайней мере, с точки зрения рыночной прибыли) был отличным, и принёс хороший доход моим инвесторам.

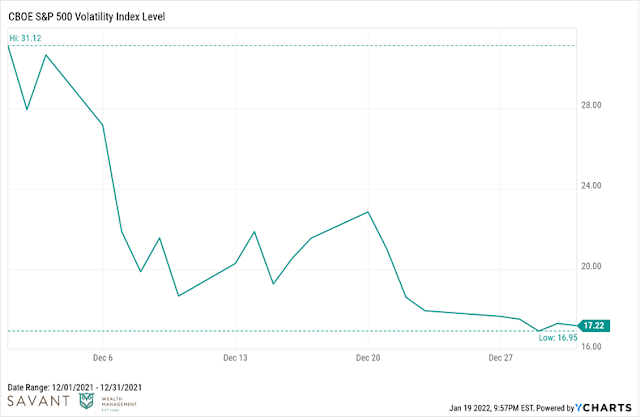

Тем не менее, завершился 2021г относительно скучно. Акции и сырьевые товары оставались на месте бОльшую часть декабря и только в последнюю неделю торгов привлекли внимание Санты. Полноценного ралли не получилось. В то же время и облигации не слишком сильно менялись в последний месяц года.

А дальше наступил НГ. Переворот григорианского календаря сам по себе не должен быть значимым событием для акций, но рынки проснулись. Самой большой историей года (на данный момент) должно стать возвращение к повышению процентных ставок. Для обычного человека это может показаться не такими уж большим шагом, да и в абсолютном выражении это не так. Но на относительной основе с такой низкой базы это может стать довольно значимыми событиями, которые можно увидеть за короткий промежуток времени. Это привело к просадке в самом начале года; совокупный индекс облигаций Barclays Bloomberg снизился на 2.5%. $SPX -7,1% от максимума 4.01. Это самый большой откат с сентября 2020г.

Сырьевые товары являются единственным классом активов, который остаётся позитивным в январе. Что касается акций, то только развивающиеся рынки пока остаются на положительной территории.

Сейчас мы повсюду видим огромный разброс по секторам. На диаграмме ниже различия, которые мы наблюдаем между секторами с наилучшими и наихудшими показателями в разных регионах по всему миру. Обратите внимание, что энергия -это №1 везде, кроме S&P Europe 350. Технологии и здравоохранение разделяют дно просадки.“Как проходит январь, так проходит и год", - гласит старая пословица с Уолл-стрит. Как и большинство рыночных афоризмов, это звучит умно в теории, но на практике результаты в лучшем случае неоднозначны. Давайте посмотрим на последние семь календарных лет:В то время как краткосрочные колебания рынков полны шума, существуют некоторые значимые подводные течения (инфляция, ставки, спреды и т. д.), которые могут указывать на то, что происходит своего рода смена рыночного режима. Мы не можем предсказать краткосрочную перспективу, но никто не мешает нам готовиться и планировать свою долгосрочную торговую стратегию. Думаю, что в этом году дефицита тем для моего блога и подкаста наблюдаться не будет. Удачи!!!

На рынке всегда много интересного, а лучшие мои посты, рецензии на книги, актуальные графики и сделки всегда найдёте в телеграм-канале: "Тихий Трейдер" Разберём всё по полочкам. Welcome!!!

___________________________________________________________________________________________________

Комментариев нет:

Отправить комментарий