В отличие от прогнозов по краху доллара, которые я подробно разобрал в прошлом выпуске ПодкастаТТ, идея этого поста не является откровенным безумием. На самом деле это вполне возможно, но, как я буду утверждать в этой статье, последствия такого развития событий будут настолько серьёзными, что маловероятно, что они когда-либо осуществятся. Я говорю сейчас о нормализации краткосрочных процентных ставок до 5% и выше, т.е. уровней, которые были в США в 1970–1990-х гг.

Для простоты я буду говорить сегодня о ставке ФРС по федеральным фондам как об справочной ставке для краткосрочных процентов. В исследование Liberum, на которое я буду опираться в этом посте, есть то же самое для Великобритании и Еврозоны, но здесь я просто покажу, почему считаю невозможным в данный момент, что мы увидим возвращение к постоянным процентным ставкам на уровне 5% или выше в США. Разберём всё по полочкам.

Во-первых, давайте внимательно посмотрим на ставки по федеральным фондам в США. Да, за последние 15 лет или около того процентная ставка была очень низкой, и только сейчас она снова поднялась до 5% в ответ на значительную инфляцию, которую экономика испытала в 2022 г. Теперь идея алармистов такая: ФРС придётся не только удерживать процентные ставки на текущем уровне в течение очень долгого времени, но и повышать их намного больше, чем ожидается в настоящее время, и возвращать ставки к уровням, значительно превышающим 5% и даже 10%.

Ставка по федеральным фондам с 1954 г.:

Источник: Bloomberg.

Я не хочу слишком резко, как идею с крахом доллара в прошлый раз, критиковать эту точку зрения, потому что, на мой взгляд, вполне возможно, что мы можем вступить в длительный период очень высоких процентных ставок. Всё возможно, но всё-таки я думаю, что инфляция будет снижаться медленно (медленнее, чем ожидает рынок в данный момент), а ФРС со временем снизит процентные ставки. Этот процесс не растянется на десятилетие.

Если ФРС снизит процентные ставки слишком рано, когда инфляция всё ещё высока, это, вероятно, вызовет новый всплеск инфляции, обусловленной спросом в 2024 г., что вынудит ФРС снова повысить процентные ставки, но на этот раз начиная с уровней около 3-4%, а не 0%.

Это ошибка, которую ФРС совершила в 1970-х гг., и которая привела к спирали постоянно растущих процентных ставок и инфляции. Чиновники ФРС сейчас подчёркивают, что полностью осознают эту опасность прошлой политики и не хотят её повторять, но только время покажет, смогут ли они избежать этой роковой ошибки.

Пока нет смысла не верить Феду, но всё же, что произойдет, если ставка останется на уровне 5% в ближайшие годы или даже поднимется до 10% или около того?

Во-первых, мы должны признать принципиальную разницу между сегодняшним днем и 1970 -1980-ми гг. Уровень накопленного американского долга сегодня намного выше, чем 40 лет назад. Ниже представлена диаграмма отношения долга к ВВП различных секторов США (правительство, бизнес и домохозяйства). Приблизительно с 1980 г. государственный долг и долг домохозяйств увеличился в 4 раза, а долг компаний удвоился:

Аналитики Liberum провели углубленное исследование дополнительных расходов на обслуживание долга для предприятий, домохозяйств и государства по нескольким сценариям. В первом, они предположили, что ставка по федеральным фондам навсегда останется на уровне 3%. Во втором сценарии - ставка навсегда останется на уровне 5%, и, наконец, сценарий, где ставка достигнет 10%, а затем останется на этом уровне навсегда.

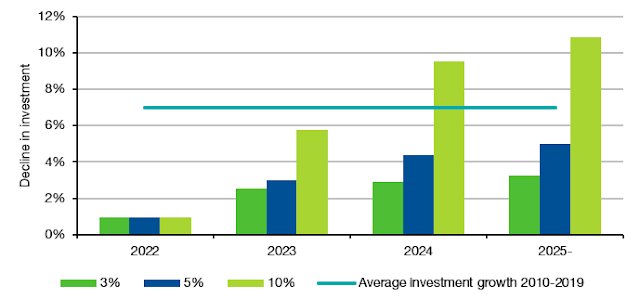

На приведённой ниже диаграмме показано, сколько денег предприятиям придётся перенаправить с новых инвестиций на дополнительные расходы по обслуживанию долга (за счёт более высоких процентных ставок). Сумма увеличивается со временем, потому что большая часть долга имеет процентную ставку, которая является фиксированной в течение некоторого времени.

Как более высокие процентные ставки влияют на более высокие затраты на обслуживание долга. Пример для американских компаний:

Как видите, более высокие процентные ставки на более длительном сроке съели бы очень много денег, доступных для инвестиций. Если процентные ставки останутся на уровне 5%, около половины денег, которые обычно инвестируются в новые проекты, необходимо будет направить на обслуживание существующего долга. Если процентные ставки вырастут до 10%, рост инвестиций практически сведётся к нулю, потому что к 2025 г. деньги начнут уходить только на оплату долга, а не на инвестиции в новые проекты.

Другими словами, если ФРС попытается сохранить процентные ставки на уровне 5% или выше, то рост инвестиций резко снизится в 2024 и 2025 гг., а это может привести к глубокому спаду. Когда экономика находится в рецессии, ФРС с трудом может оправдать ставки на уровне 5% и выше.

На самом деле, если ФРС будет оставаться упрямой и откажется снижать процентные ставки, то трендовый рост в 2020-х гг значительно снизится. Далее на графике показаны оценки реального тренда роста в США в текущем десятилетии, если бы процентные ставки всё время сохранялись на уровне 3%, 5% или 10%. Как видите, при процентных ставках 5% трендовый рост в США упадет практически до нуля на всё десятилетие, а при процентных ставках 10% станет отрицательным. Даже процентные ставки в размере 3% сократят рост в США примерно наполовину.

Тенденция роста в США при различных сценариях процентных ставок:

Но угадайте, что произойдет, если США войдут в очень затяжную рецессию в 2023, 2024 или 2025 г.? Общественное давление на ФРС, чтобы снизить процентные ставки, будет настолько велико, что сопротивляться будет

просто невозможно. Если председатель ФРС откажется снижать процентные ставки в таких условиях, следует ожидать, что этого человека очень быстро сменит президент (особенно, если это снова будет Трамп).

Другими словами, единственный путь вперед - это когда ФРС сохранит процентные ставки на уровне 5% в этом году, а затем снизит их до диапазона 1-3%. Любая постоянная ставка по федеральным фондам выше 3% повредит экономическому росту США настолько сильно, что её целесообразность нельзя будет защищать более года. Огромная долговая нагрузка вынуждает ФРС удерживать процентные ставки на очень низком уровне, как это было в 1950-х гг, но тогда долг был очень высоким из-за Второй мировой войны.

Согласен, аналитики Liberum (и я тем более) могут ошибаться, но, на мой взгляд, цифры как всегда говорят с нами на понятном языке. США не могут поддерживать возврат к процентным ставкам 5% или более в течение длительного времени, и пока в своих инвестициях я буду придерживаться именно этого сценария возврата к нормальности. Удачи!!!

На рынке всегда много интересного, а лучшие мои посты, рецензии на книги, актуальные графики и сделки всегда найдёте в телеграм-канале: "Тихий Трейдер" Разберём всё по полочкам. Welcome!!!

___________________________________________________________________________________________________

Комментариев нет:

Отправить комментарий