Да, инвесторы могут полагаться на официальные даты бизнес-циклов, установленные NBER (Национальное бюро экономических исследований). Но должны ли инвесторы следить за объявлениями NBER, соразмерно распределяя акции в своих портфелях? Разберём всё по полочкам.

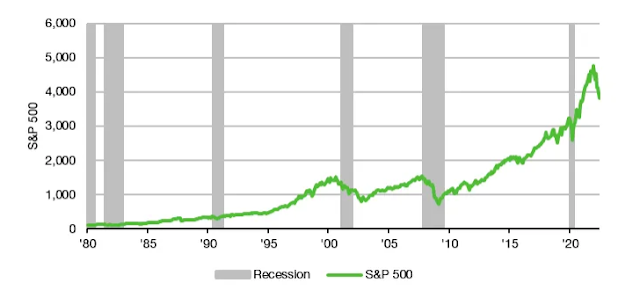

На приведённом ниже графике показан S&P 500 с 1980г вместе с периодами рецессии, определёнными NBER. Глядя на график, становится очевидным, что доходность фондового рынка во время рецессии была исключительно отрицательной. Так почему бы не продать акции, когда начнётся рецессия, и снова купить их, когда она закончится?

S&P 500 и рецессии с 1980 г.:

Источник: Bloomberg, NBER.

В реальной жизни это объявление рецессии часто приходит через год или больше после того, как цикл развернулся. Должны ли инвесторы обращать внимание на эти объявления, покупая акции, когда NBER объявляет дно предыдущего цикла, и продавать акции, когда он объявляет пик цикла?

Аналитики Liberum собрали объявления NBER с 1980г и рассчитали среднюю доходность $SPX за 12 месяцев после каждого объявления рецессии. В среднем после того, как NBER объявил о пике цикла и начале медвежьего рынка, S&P 500 вырос на 15%. Лишь в 1 из 6 случаев S&P 500 падал в течение года после того, как NBER объявил о начале рецессии, это было на длинном медвежьем рынке с 2000 по 2003 гг.

Когда NBER объявлял о дне цикла и начале нового расширения экономики, S&P 500 в среднем падал на 3,5%, и только в 2-х случаях из последних 6 циклов в индексе была положительная доходность (1992 и 2003 гг.)

Средняя доходность S&P 500 после объявления нового цикла NBER:

Источник: Liberum, Bloomberg, NBER.

Объявления NBER, как инструмент определения времени выхода на рынок, явно ужасны. Задержки в объявлениях настолько велики, что фактически являются противоположным индикатором. Этот эффект настолько велик, что разница в доходности между пиковыми и минимальными объявлениями NBER является статистически значимой на уровне 10%.

Случай с объявлениями о бизнес-циклах от NBER является очевидным примером моего предположения, но кладбище мёртвых хедж-фондов и цветы у могилы неизвестного кредитного аналитика Lehman должны сказать нам, что даже высокообразованные профессионалы регулярно становятся жертвами подобных ошибок. Удачи!!!

На рынке всегда много интересного, а лучшие мои посты, рецензии на книги, актуальные графики и сделки всегда найдёте в телеграм-канале: "Тихий Трейдер" Разберём всё по полочкам. Welcome!!!

___________________________________________________________________________________________________

Комментариев нет:

Отправить комментарий