Цыплят по осени считают, и, действительно, всю разрядку ситуации на рынке мы увидим только после выборов 03.11, но лето превзошло все ожидания инвесторов. Выросло, буквально, всё, и не работали уже никакие обратные корреляции. Такой, вот, V-образный коронакризис выдался назло всем алармистам.

Goldman Sachs сегодня поднял прогноз на конец года по $SPX до 3600 (на 20% с 3000), а мы в этом посте оценим последнюю макростатистику, вспомним про золото и Баффета, посмотрим на последний отчёт $BR. Также приведу немного цифр и по моей стратегии. Разберём всё по полочкам.

Да, многие снова достали балалайку про "пузырь на рынке акций", особенно те, кто просидел в дешевеющем во всех смыслах кеше всё восстановление. Ошибки трудно признавать. На самом деле, как мы можем говорить о пузыре, если S&P 500 ещё даже не пробил исторические максимумы, хотя и был близок к этому в четверг.

С терминологией у алармистов всегда было плохо. Чтобы пузырь лопнул, он должен надуться, а пока мы ещё и не вышли из коррекции. Иногда полезно смотреть на график. Конечно, после такого роста мы можем увидеть коррекцию и на 25%, которая мало кого удивит, но "пузырь"- это немного другое.

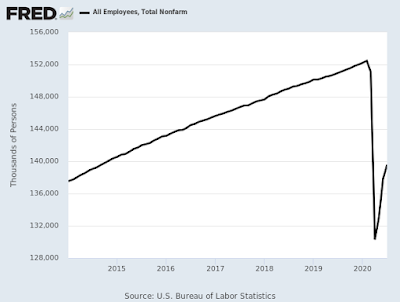

Давайте лучше посмотрим на объективные цифры. В июле экономика США создала 1,763 млн. новых рабочих мест (прогнозы ожидали 1,48 млн.). Конечно же, это не совсем "новые места", просто многие возвращались на свои старые работы, которые были уничтожены во время карантина. Это формальность, тем не менее, приятно видеть, что цифры идут в правильном направлении, и рынок оценил это новой волной роста.

Это огромный прирост занятости, но он приходит после ещё больших потерь, и, конечно, экономика находится далеко от той точки, где она была всего полгода назад. Уровень безработицы снизился до 10,2%, но в США часто были рецессии, которые достигли своего пика и с более низким уровнем безработицы. Число безработных сократилось на 1,4 млн. до 16,3 млн. человек. Уровень участия рабочей силы составляет 61,4%. Всё не так плохо, как мы ожидали после разбора итогов 2-ого кв.

Будем откровенны, эти цифры сейчас слабо отражают состояние экономики в процентном отношении. Пока они оценивают последствия карантина, а не экономики. Это хорошо видно, например, на туристических и гостиничных секторах. Они добавили 592 000 рабочих мест в июле, а в мае и июне этот сектор добавил 3,4 млн рабочих мест.

Это звучит впечатляюще, если забыть, что они потеряли более 8,3 млн. рабочих мест в марте и апреле. И так со всей американской экономикой: она растёт там, где можно, но пока это только восстановление.

В то же время потребительские цены выросли на 0,59% в июле. Это был самый большой ежемесячный прирост за 11 лет. До этого в США было 3 месяца дефляции. Тренд развернулся, и это также добавляет оптимизма инвесторам. Впервые за 2 года хедж-фонды заняли совокупную позицию против доллара, а для фондового рынка это всегда хорошо.

В

посте в конце июля я ожидал коррекцию на золоте, которая статистически часто бывает после подобных сильных импульсов в течение 1-3 месячного периоды. Хорошая коррекция случилась, но я по-прежнему вижу потенциал в акциях золотодобытчиков, и пока не сокращаю по ним позиции.

Тут, кстати, вовремя и Баффет решил их поддержать, поменяв часть "банковских" акций на Barrick Gold. Никаких даже 4K на золоте в ближайшие годы мы, конечно, не увидим, но до глобального разворота ещё есть время, да и в предвыборных шатаниях многие захотят отсидеться в золоте. Всё это хорошо в разумных пределах:

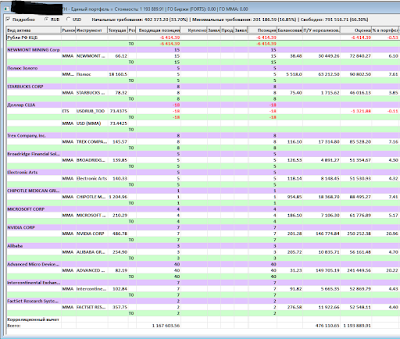

Обычно - лето это мёртвый сезон, но в этот раз растущие портфели порадовали всех моих инвесторов, пока те загорали на пляжах)

Последний отчёт я выкладывал в обзоре ровно месяц назад, и с тех пор тот же портфель вырос на 21%. Такой рост, конечно, редкость для июля, но...Приятная редкость.

Сравнить эти результаты можно по ссылке выше, и заметьте, что с тех пор я не изменил состав портфеля ни на грамм. Я ожидал перераспределение портфеля в том обзоре после сезона отчётов, уже есть список кандидатов на замену, но на таком дивно растущем рынке вмешиваться не стоит, а состав можно будет скорректировать на ближайшей коррекции. Правило "не мешай работать механизму" в такие периоды работает лучше всего.

Последним из моего трейдлиста порадовал отчёт $BR на прошлой неделе, после чего акция взлетела на 6%:

Этот отчёт был хорошим. За 4 финансовый квартал прибыль Broadridge выросла на 25% до $2,15 на акцию, что превысило оценки на 0.06$ центов на акцию. Постоянный доход, который является ключевым показателем для них, вырос на 14% до $930 млн.

Компания также увеличила квартальные дивиденды с 54 центов до 57,5 центов на акцию (+6.5%). Это уже 14-е кряду ежегодное увеличение дивидендов $BR. По итогам закрытия четверга дивидендная доходность составила 1,66%. Это немного, но лучше, чем почти всё, что вы можете найти в фиксированном доходе. Думаю, 150$ здесь мы увидим очень скоро.

Вообще этот сезон отчётов порадовал моих клиентов, даже если отбросить IT, который просто взмыл в космос. Честно говоря, я ожидал и писал об этом в обзорах в пик карантина, что именно отчёты по 2 кв. могут сильно ударить по индексам. Но нет, всё оказалось не так плохо, и наши паруса снова полны попутного ветра. Удачи!!!

На рынке всегда много интересного, а лучшие мои посты, рецензии на книги, актуальные графики и сделки всегда найдёте в телеграм-канале:

dmatradeTT Разберём всё по полочкам. Welcome!!!

___________________________________________________________________________________________________

Комментариев нет:

Отправить комментарий