Сезон отчётов продолжается, и на данный момент 63% компаний, торгующихся в США, показывают прибыль лучше прогнозов; это хуже среднего пятилетнего показателя, т.е. обычно результаты сильнее превосходят ожидания. Я не раз уже писал о манипуляциях с прогнозами, например, в этом посте приводил показательное сравнение рекомендаций Goldman Sachs и ценой Apple, но стоит ли доверять консенсус-прогнозам аналитиков от независимых исследователей, типа FactSet?

Скандал с Libor разразился после ипотечного финансового кризиса, когда выяснилось, что трейдеры с фиксированным доходом из нескольких банков сговорились искусственно завышать или занижать эти ставки, чтобы повысить шансы на получение прибыли по своим сделкам.

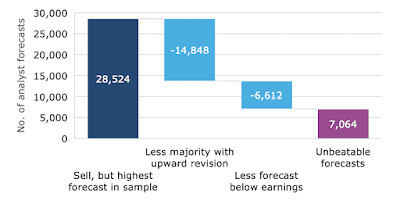

Затем они находят случаи, когда большинство аналитиков, оценивающих фирму, сделали пересмотры в сторону повышения, когда компания в конечном итоге превзошла прогнозы медвежьих аналитиков в любом случае, и в конечном итоге получили 7,064 "непобедимых прогнозов" (только около 5% всех медвежьих прогнозов аналитиков).

FactSet, IBES и другие агрегаторы прогнозов пытаются поймать эти аномалии и устранить изменения прогноза, которые выглядят как ошибка данных или слишком мотивированные. Однако, по словам Колла, они исключают из своих данных лишь около 14% всех непобедимых прогнозов. В конце концов, выдача непревзойденного прогноза означает, что вероятность того, что компания отчитается хуже консенсус-прогноза, возрастает на колоссальные 21%.

Из этого поста узнаем, зачем медвежьи аналитики завышают прогноз по прибыли перед отчётом, но для начала вспомним о ставке Libor, которая по сути является таким же консенсус-прогнозом, но от которой до сих пор ещё зависят многие операции. Разберём всё по полочкам.

Если вкратце, Libor - это каскад краткосрочных ставок по пяти валютам на семь временных интервалов, который является эталоном для межбанковских кредитов в Лондоне. Составляется она как среднее от заявленных этими самыми банками значение под контролем ICE Benchmark Administration. Далее на LIBOR ссылаются плавающие ставки по кредитам, ценным бумагам, а также деривативам. Это если совсем не залазить в финансовые дебри.

Поскольку Libor была и является усечённым средним из всех представлений участвующих банков, выдача вопиюще высокого или низкого значения от этих мошенников (хотя никогда не было ни одной сделки, выполненной на этом уровне) означала, что опубликованная финальная ставка могла быть немного изменена. А дальше от неё отталкивался весь мир в столь непростые кризисные времена.

Этот скандал привел не только к крупным штрафам для банков, но и к отмене Libor в качестве эталонного ориентира ставки по ипотечным кредитам, свопам и другим инструментам с фиксированным доходом по состоянию на 2022 год. В Великобритании Libor будет заменен на SONIA, в Соединенных Штатах Америки на SOFR, а в еврозоне - ESTR.

Исследователи обнаружили 28 524 случая, когда аналитик занимает медвежью позицию по акции, но выпускает самый высокий прогноз из всех аналитиков оценивающих её. Это близко к 20% от всех медвежьих прогнозов в их выборке, т.е. пятая часть, Карл.

Теперь вернёмся к прогнозам по прибылям компаний, которые, согласитесь, и сейчас очень важны для инвестора в середине квартала. Эндрю Колл и его коллеги являются первыми, кто документирует аналитиков, топящих за снижение цены с помощью манипуляций. Советую почитать их исследование в PDF, а здесь лишь краткие тезисы.

Они посмотрели на 370 000 индивидуальных прогнозов аналитиков между 2004 и 2018 годами и заметили, что есть некоторые медвежьи аналитики, которые представили чрезвычайно высокий прогноз непосредственно перед публикацией отчётов по прибыли компании.

Несмотря на то, что эти аналитики являются медведями по этим акциям, они пересмотрели свои прогнозы по продажам, прибыли или выручке до уровня выше самого оптимистичного прогноза у других аналитиков.

Это сдвигает число общего консенсуса выше и, таким образом, делает более вероятным то, что компания отчитается хуже ожиданий и пострадает от снижения цены своих акций. И это вполне легально, ведь они просто высказывают своё мнение.

Получается, что около 12% всех прогнозов компаний были подвержены по крайней мере одному такому непобедимому прогнозу. Вероятность того, что аналитик сделает такой прогноз, возрастает, если он находится под давлением и старается оправдать свою медвежью точку зрения, или когда акции оцениваются меньшим количеством аналитиков (и, следовательно, влияние непобедимого прогноза сильнее).

Таким образом, если вы используете консенсус-прогнозы аналитиков по отдельным акциям в своих инвестиционных решениях, вам может потребоваться просмотреть все индивидуальные прогнозы, особенно для мелких компаний, за которыми следят меньше экспертов.

С другой стороны, я никогда не оглядываюсь на прогнозы по отдельным инструментам, а общие прогнозы на компании из индекса $SPX довольно точны (когда на горизонте не появляется Чёрный лебедь), и я ранее уже приводил цифры по ним.

Дело в том, что общий прогноз нивелируется огромным количеством компаний, и, как мы выяснили здесь, агрегаторы стараются исключить "лживые" прогнозы из своей сводки. Торговой стратегии на них не построишь, но для общей оценки рынка такие исследования вполне полезны. Удачи!!!

Дело в том, что общий прогноз нивелируется огромным количеством компаний, и, как мы выяснили здесь, агрегаторы стараются исключить "лживые" прогнозы из своей сводки. Торговой стратегии на них не построишь, но для общей оценки рынка такие исследования вполне полезны. Удачи!!!

На рынке всегда много интересного, а лучшие мои посты, рецензии на книги, актуальные графики и сделки всегда найдёте в телеграм-канале: dmatradeTT Разберём всё по полочкам. Welcome!!!

___________________________________________________________________________________________________

ДУ "Долгосрочные акции ТТ". Правильная инструкция для клиента.

___________________________________________________________________________________________________

ДУ "Долгосрочные акции ТТ". Правильная инструкция для клиента.

Комментариев нет:

Отправить комментарий