В понедельник акции Berkshire Hathaway ($BRK-A) упали на 99,97%. Понимаю, что такая новость, возможно, вызвала бы у некоторых инвесторов приступ паники, но я рад сообщить, что эти акции всего лишь стали жертвой сбоя торговой системы.

Эту неполадку быстро устранили, и акции вернулись в нормальный диапазон. После этого NYSE разослала сообщение, в котором говорилось, что «все системы в настоящее время работают нормально», тем не менее, внутри дня мы могли наблюдать вот такой интересный график $BRK:

Хорошая новость состоит в том, что всё вернулось на круги своя, но как именно происходят такие сбои? В одно мгновение одна из крупнейших компаний торговалась менее чем по одной трёхтысячной от её реальной цены. Мы говорим о сотнях миллиардов долларов, исчезающих в одно мгновение, и дело было не только в Berkshire. Торговый сбой затронул несколько десятков акций.

NYSE закрыла все сделки Berkshire с 9:50 по 9:51, и биржа подтвердила, что это не была кибератака, но это вызывает ещё большую тревогу. По крайней мере, в случае кибератаки мы знаем, что есть враг, а здесь мы не знаем ничего. NYSE заявила, что это «техническая проблема», которая привела к остановке торгов примерно 40 акциями, котирующимися на бирже.

Торговый сбой, по-видимому, произошёл из-за проблемы с биржевыми лентами, то есть с ценами, которые могут спровоцировать остановку торговли. В NYSE заявили, что они не контролируют это, а проблемы скорее связаны с процессором информации о безопасности (SIP) Consolidated Tape Association (CTA).

В CTA сообщили, что это произошло во время обновления программного обеспечения. Для устранения ошибок они смогли использовать систему резервного копирования, работающую на другом программном обеспечении. На торговлю на Nasdaq это вообще никак не повлияло.

Это становится ещё более странным, потому что этот сбой произошёл в то же время, когда Уолл-стрит переходит к однодневному расчёту, также известному как Т+1. То, что эти изменения произошли одновременно, кажется совпадением, но некоторые трейдеры не верят истории NYSE.

Джо Салуцци, соучредитель Themis Trading, рассказал CNN, что объяснение NYSE трудно сопоставить с причудливыми сделками, которые зафиксированы на ленте.

«Я не верю в это объяснение. Для меня это не имеет никакого смысла», — сказал Салуцци, эксперт по структуре рынка и автор книги «Сломанные рынки».

Торговые данные, предоставленные Refinitiv, показывают, что Berkshire Hathaway перешла из рук в руки по цене 620 700$ по состоянию на 9:44:32 утра понедельника, а затем, без каких-либо объяснений, акции упали всего до $185,10.

«Внезапно появился отпечаток цены на 185$, но не было ничего, что могло бы снести его уровень за уровнем, чего мы и ожидали увидеть», — сказал Салуцци. "Это не имеет никакого смысла."

Что особенно тревожит инвесторов, так это то, что это третий сбой в торговле за последнюю неделю. В прошлый четверг котировок S&P 500 не было в реальном времени более часа.

Это не первый раз, когда Уолл-стрит становится жертвой компьютеров и больших данных. Фактически, быстрое и точное ценообразование давно уже стало важным фактором развития технологий, лежащих в основе рынков.

Ротшильды, как известно, использовали почтовых голубей, чтобы получить из Европы новости о поражении Наполеона при Ватерлоо. Это замечательная история, но, скорее всего, это миф.

В 1860-х гг. появились первые телеграфные машины, а в 1869 г. Томас Эдисон разработал свою собственную версию, когда ему было всего 22 года. Эдисон не изобрел бегущую ленту, как иногда утверждают, но он внёс важные усовершенствования.

Одновременно с появлением первых телеграфных машин инженеры проложили трансатлантический кабель, и теперь информация могла быстро передаваться между Лондоном и Нью-Йорком. Одним из первых применений кабеля была передача финансовых цен. Это было настолько важно, что даже сегодня обменный курс доллара к фунту известен как «кабель». На борту «Титаника» было беспроводное радио, и пассажиры могли совершать биржевые сделки, не выходя из первого класса.

В бурные 1960-е гг. объёмы торгов резко возросли, и бэк-офисы уже не могли справиться с потоком заказов. Клеркам приходилось оставаться надолго после закрытия, чтобы должным образом урегулировать все сделки. В течение нескольких месяцев NYSE была закрыта по средам, чтобы сотрудники могли наверстать упущенное.

Затем некоторые компании начали покупать новомодные компьютеры, но они были дорогими и сложными в использовании. Работа бэк-офиса была настолько неустанной, что организованная преступность проникла туда и украла сотни миллионов долларов.

В 1969 и 1970 гг. объём торгов резко упал, и одна шестая часть брокерских компаний либо слилась, либо прекратила свою деятельность. Индустрия отреагировала, и в 1971 г. Национальная ассоциация дилеров по ценным бумагам основала Nasdaq, а в 1975 г. NYSE наконец отказалась от фиксированных комиссий.

Уолл-стрит всегда была местом технологических инноваций. Как мы узнали на этой неделе, эти изменения не всегда проходят гладко.

Следующее испытание для фондового рынка произойдет в эту пятницу после отчёта по занятости за май. Хотя уровень безработицы уже несколько месяцев находится ниже 4%, темпы создания новых рабочих мест замедлились. Вчера Бюро статистики труда США сообщило, что в апреле количество вакансий упало до 8,1 млн.

В пятницу Уолл-стрит ожидает увидеть прирост рабочих мест на 190 000 человек, и тогда это будет больше, чем апрельский прирост в 175 000 человек. Аналитики также ожидают, что уровень безработицы останется на уровне 3,9%, а средний почасовой заработок увеличится на 0,3%.

Вчера отчёт ISM Manufacturing за май показал 48,7. Это было ниже ожиданий 49,6. Также отчёт показал, что расходы на строительство в апреле упали на 0,1%.

Вряд ли отчёт о занятости окажет серьёзное влияние на ФРС. FOMC снова соберётся на следующей неделе, и маловероятно, что они повысят процентные ставки. Самое раннее снижение ставок произойдёт, вероятно, в сентябре.

В конце этого обзора хотелось бы обратить ваше внимание на одну интересную акцию. Знакомы ли вы с американской "корпорацией" Oil-Dri ($ODC)?

Не волнуйтесь, вы не одиноки. Компания Oil-Dri, базирующаяся в Чикаго, является ведущим производителем «специальных сорбентов для ухода за домашними животными, здоровья и питания животных, сельскохозяйственных ингредиентов, спортивных площадок, промышленных и автомобильных рынков». Самый крупный основной продукт Oil-Dri — наполнитель для кошачьего туалета.

В США Oil-Dri является ведущим производителем лёгких кошачьих наполнителей в единицах и крупнейшим производителем грубых наполнителей под собственной торговой маркой как в единицах, так и в долларах.

В Oil-Dri работают целых 884 человека, а рыночная стоимость компании составляет $610 млн. В прошлом году выручка компании составила $413 млн., а чистая прибыль — $28 млн. Oil-Dri ежегодно увеличивала дивиденды в течение последних 20 лет.

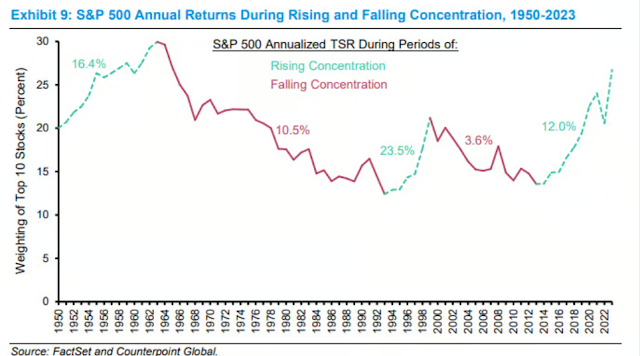

Акции оказались очень прибыльными. В 2002 г. цена $ODC составляла менее 6$ за акцию, а сегодня - $83. С учётом дивидендов акции значительно обогнали рынок. С конца 2000 г. индекс совокупной доходности S&P 500 вырос на 481%, а $ODC (с учетом дивидендов) вырос на 2494%.

Учитывая успех Oil-Dri, можно предположить, что многие аналитики Уолл-стрит следят за ним, но нет... За этой компанией публично не следит ни один аналитик. Кто знал, что кошачий туалет может быть настолько прибыльным? Удачи!!!

На рынке всегда много интересного, а лучшие мои посты, рецензии на книги, актуальные графики и сделки всегда найдёте в телеграм-канале: "Тихий Трейдер" Разберём всё по полочкам. Welcome!!!

___________________________________________________________________________________________________

Криптобиржа с простым вводом-выводом рублей 24/7 на российские карты Visa и Mastercard без ограничений, полный русский интерфейс- EXMO