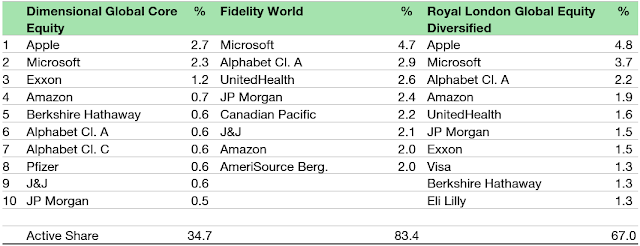

Взгляните на таблицу ниже. Она показывает основные активы трёх активных глобальных фондов акций. У всех трёх фондов отличный послужной список, они довольно активны (не повторяют индексы) и имеют огромные размеры (многие миллиарды в AUM). Хотя у фондов разные подходы к инвестированию, их основные активы демонстрируют поразительное сходство по многим крупнейшим компаниям.

Источник: Morningstar.

Никто не должен удивляться, увидев аналогичный набор акций в топах любого активного фонда. Активные управляющие фондами вынуждены покупать крупнейшие компании в своей инвестиционной вселенной и удерживать их только для того, чтобы держать риск своих портфелей по отношению к эталонному показателю под контролем и в допустимых пределах. Степень риска по отношению к контрольному показателю, на который готов пойти менеджер, зависит от стратегии фонда, но неизбежно, что крупнейшие компании в индексе будут занимать много места в портфеле.

А теперь вспомните старые добрые времена бычьего рынка 2010-х гг. Такие компании, как Apple или Microsoft, превзошли большинство других компаний, а это означало, что такие компании со временем стали более крупными активами в портфеле активно управляемых фондов, владевших этими акциями. И это означает, что через некоторое время управляющий фондом может достичь пределов распределения и решить, что ему нужно продать некоторые из этих активов, чтобы сбалансировать портфель.

Но если это происходит с одним управляющим фондом, то, вероятно, происходит и с другими. В результате, когда дело доходит до этих мегакомпаний, после хорошего ралли они начинают испытывать давление продавцов со стороны активных управляющих фондами, пытающихся ребалансировать свои портфели.

И не только активные управляющие фондами чувствуют необходимость продавать; пассивные фонды, которые не следуют простой взвешенной стратегии рыночной капитализации, сталкиваются с той же проблемой. Если вы управляете портфелем с равным весом или портфелем, взвешенным по дивидендам (как это делают некоторые дивидендные ETF) или любой другой причудливой схемой распределения позиций, сильный рост акций с большой капитализацией может создать необходимость ребалансировки.

Но ведь ребалансировка — это всего лишь небольшая транзакция? Насколько это может повлиять на цену акций этих крупных компаний? Если мы доверяем исследованию Хуайжи Чена из Университета Нотр-Дам, то давление продавцов со стороны многих активных фондов, владеющих этими мегакапами, приводит к очень значительному изменению доходности.

Глядя на квартальные активы взаимных фондов США и динамику цен на крупнейшие акции в США за квартал, Чен смог рассчитать давление продавцов со стороны активно управляемых фондов и отследить доходность этих акций в следующем квартале. Когда акции увеличивают свой вес в портфеле на 1% в результате высокой доходности, вероятность того, что управляющий фондом продаст акции, увеличивается примерно на 20%, а вероятность того, что они купят акции в следующем квартале, возрастает на 14%.

Это приводит к более низкой доходности этих акций в первой половине следующего квартала. 20% акций с самым высоким давлением со стороны продавцов имеют доходность, которая на 0,45% ниже в первой половине следующего квартала, чем можно было бы ожидать, учитывая их оценку, размер и систематический риск. Справедливости ради следует отметить, что эти акции по-прежнему имеют положительную доходность в этот период, но эта доходность примерно на один процентный пункт ниже, чем у 20% акций с самым низким давлением продаж.

Управляющие фондами ничего не могут поделать с этим эффектом. Это просто хорошее управление рисками, ограничивающее степень отклонения портфеля от эталона, и лучший и наиболее ликвидный способ сделать это — владеть одними из самых крупных акций в индексе. Именно потому, что все управляющие фондами применяют это разумное управление рисками, доходность высокоэффективных акций с большой капитализацией имеет тенденцию искажаться по мере роста давления со стороны продавцов из-за ребалансировки. Сама природа фондов с большой капитализацией состоит в том, что они должны принимать это сопротивление, в то время как фонды с малой и средней капитализацией имеют его в меньшей степени или не испытывают вовсе. Удачи!!!

На рынке всегда много интересного, а лучшие мои посты, рецензии на книги, актуальные графики и сделки всегда найдёте в телеграм-канале: "Тихий Трейдер" Разберём всё по полочкам. Welcome!!!

Комментариев нет:

Отправить комментарий