Вы знаете, что наличные деньги (в т.ч. депозит), скорее всего, значительно проиграют диверсифицированному инвестиционному портфелю в течение следующих 20+ лет, но вы просто не можете нажать на курок и начать покупать акции. У вас есть куча ответов на то, почему в рынок нельзя заходить именно сейчас, но может это лишь иллюзия?

Давайте для ответа на вопрос в этом посте рассмотрим интересную статистику из твиттера CharlieBilello, и здесь же приведу краткие комментарии, которые будут явно не в пользу сомневающихся инвесторов. Разберём всё по полочкам.

Итак, вот основные причины того, почему в рынок сейчас заходить не стоит:

- Цена акций завышена.

- Акции пережили невероятный подъем, вряд ли они смогут ещё сильно подняться.

- Я просто жду, когда наступит коррекция.

- А что, если после того, как все стимулы от ЦБ закончатся, начнется еще одна рецессия?

- Процентные ставки близки к историческим минимумам, а что происходит, когда они поднимаются?

Всё это разумные вещи, о которых следует думать при формировании инвестиционного портфеля, но...Давайте перед этим подумаем о параллельных, но не менее важных доводах:

- Какова альтернативная стоимость сидения в наличных деньгах?

- Каковы шансы, что у вас будет шанс купить акции по более низкой цене, чем сегодня?

- Каковы шансы, что ожидание медвежьего рынка позволит вам купить по лучшей цене, чем сегодня?

- Если бы вы могли предсказать начало и конец всех предыдущих рецессий с идеальной точностью, насколько это было бы полезно с точки зрения доходности ваших инвестиций?

- Должны ли процентные ставки играть роль в выборе времени для рынка?

Давайте рассмотрим каждый из них более конкретно:

1.Издержки владения кэшем:

Реальность такова, что при минимальных усилиях наличные деньги действительно могут иметь положительную отдачу с течением времени. В этом посте мы говорим про доллар, но +- это сравнение верно для любой валюты.

Средняя доходность по наличным деньгам с 1928г в США составляла 3,4%, но, как вы можете видеть, ставки значительно колебались с течением времени. На графике ниже Чарли использует 3-месячные казначейские векселя в качестве прокси для наличных денег:

Многие инвесторы скажут вам, что они просто ждут начала коррекции. Это прекрасная мысль, и покупка акций на распродаже, как правило, хорошая идея.

Единственная проблема заключается в том, что коррекция может не наступать очень долго, и когда она наступит, то может никогда не опустить акции ниже сегодняшних уровней. Вы вполне можете ждать целую вечность, чтобы вложить деньги.

Возьмём очень показательный пример. Это $SPX в 1995 году. Акции стремительно росли, и к концу февраля индекс вырос более чем на 6% в годовом исчислении. Допустим, в то время вы были инвестором с наличными деньгами, и вы хотели дождаться всего лишь жалкого отката на 5%, чтобы зайти в рынок со спокойной душой.

Что ж, вам пришлось бы подождать до июля 1996г, прежде чем наступит этот откат. И когда это произошло, индекс S&P 500 всё ещё был более чем на 25% выше, чем там, где он закрылся в феврале 1995г.

Вытащили бы вы тогда из под матраца свои наличные? Это крайне сомнительно. Вот почему ожидание коррекции может быть очень трудной игрой.

3) Каковы шансы, что ожидание медвежьего рынка позволит вам купить по лучшей цене, чем сегодня?

Некоторые инвесторы хотят больше, чем коррекция, чтобы получить инвестиции. Они хотят очень значительного снижения.

Допустим, вы хотите видеть минимум -20% на ежемесячной основе закрытия. Как часто ожидание такой просадки позволит вам покупать на более низком уровне, чем сегодня. Возвращаясь к статистике с 1928 года: только 21% времени.

Еще одно 50%-ное падение, как мы видели в 2007-09 гг, вернёт акции к уровню 2017 года, но это все равно будет на 137% выше, чем в конце 2009г.

Урок здесь ясен. Если вы ждёте большого спада, чтобы начать инвестировать, вы должны быть готовы ждать очень долго, понимая, что когда спад в конечном итоге наступит, он вполне может оставить акции на более высоком уровне, чем сегодня.

4. Что такое грядущая очередная рецессия?

Многие инвесторы задаются вопросом: а что, если после окончания стимулирующих мер сейчас начнётся ещё одна рецессия? Разве это не приведёт к падению акций? Стоит ли ждать рецессии, прежде чем инвестировать? Давайте разбираться.

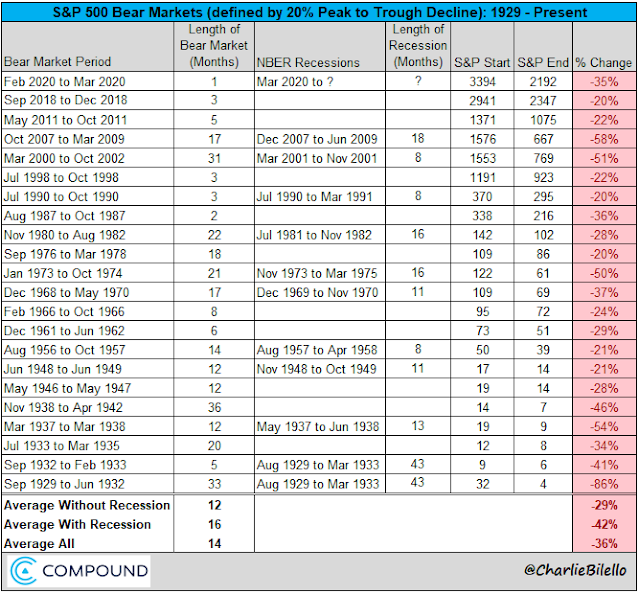

Исторически медвежьи рынки, связанные с рецессиями, действительно были более крутыми, составляя в среднем 42% против 29% снижения для обычных медвежьих рынков акций, не сопровождающихся спадом в экономике.

Допустим, вы лучший экономист, который когда-либо жил. Вы заранее точно знаете, когда начинаются и заканчиваются рецессии, и держите наличные деньги во время рецессий и акции только во время экономических экспансий.

Какова будет ваша доходность с 1928г? 10,5% в год против 9,6% для стратегии "купил и держи".

Неплохо, пока вы не покопаетесь в данных и не увидите, что всё это превосходство произошло из-за того, что вы избежали основной части потерь во время Великой депрессии (когда акции упали на 86%). Со времен Великой депрессии, если бы вы могли точно рассчитать время каждой рецессии, вы бы недополучили доходность в 10,4% против 11,5% для покупки и удержания.

Это пугает многих людей из-за распространённого убеждения, что низкие процентные ставки “подпирают” фондовый рынок. Говорят, что когда процентные ставки наконец вырастут, акции рухнут. Хотя это, конечно, и возможно, но что говорят цифры? Вреден ли рост процентных ставок для акций? Как оказалось, не совсем.

Существует почти нулевая корреляция между изменениями процентных ставок и цен на акции. Это означает, что даже если бы вы могли предсказать направление процентных ставок (задача не из легких), это ничего бы вам не сказало о тренде цен на акции.

Начиная с 1928г, средняя доходность за 1 год для S&P 500 почти точно такая же (11,4%/11,5% соответственно) в периоды роста/падения доходности 10-леток.

Это не означает, что более высокие ставки не могут иногда препятствовать экономическому росту или доходности фондового рынка. Они, безусловно, могут. Но это всего лишь одна переменная в очень сложной системе, которой является фондовый рынок.

Таким образом, сегодня мы выяснили, что рынок акций на долгом периоде в любом случае обыграет "безрисковые" инвестиции, другой вопрос: готовы ли к более высокой волатильности на индексах. Рецессии и процентные ставки не имеют точного влияния на фондовый рынок, и даже их предсказание не добавит доходности вашему портфелю.

Ждать коррекций и медвежьих рынков для лучшего входа в рынок с кэшем под матрацем можно, но в большинстве случаев вы упустите значительную часть роста индексов. Причины из начала поста скорее мешают вашим инвестициям, и для меня, например, более важна перспектива отдельных компаний.

С другой стороны, важно, чтобы ваша стратегия не мешала вашему спокойному сну, ведь в противном случае шаловливые ручки закроют даже позицию с идеальным входом в самый неподходящий момент. Удачи!!!

На рынке всегда много интересного, а лучшие мои посты, рецензии на книги, актуальные графики и сделки всегда найдёте в телеграм-канале: "Тихий Трейдер" Разберём всё по полочкам. Welcome!!!

___________________________________________________________________________________________________

Комментариев нет:

Отправить комментарий