В последнем выпуске подкаста я говорил о золоте, сравнивая его с другими биржевыми инструментами и инфляцией. Как выяснилось, корреляции эти очень слабы, торговую стратегию на них не построишь, а сам по себе этот металл - не лучшая инвестиция, если смотреть на ближайшее прошлое. Теперь же я нашёл недавнее исследование на 47 страниц, где авторы сравнивают весь сырьевой сегмент с фондовым рынком, основными тезисами из которого и спешу поделиться в этом посте. Разберём всё по полочкам.

Около 20% всего рынка сейчас приходится на коммодитиз, и, если вы хотите увидеть кулачный бой между двумя финансовыми аналитиками, найдите того, кто советует включать их в инвестиционный портфель, и того, кто против такой стратегии. Традиционалисты говорят, что товары не имеют потока прибыли, и всё, что вы можете предполагать, так это то, что найдете кого-то, кто заплатит за них больше, чем вы заплатили сегодня.

Другое мнение: только что, что товары не дают дивидендного потока, не означает, что они не могут быть полезны в портфеле. Я ближе к этой точке зрения, хотя биржевые товары в чистом виде редко можно увидеть в портфелях моих клиентов, и сейчас, например, это малый объём акций золотодобытчиков, но не самого золота.

В сентябре Раджкумар Джанарданан и Гирт Рувенхорст опубликовали большое исследование, где исследовали 230 фьючерсных контрактов, начиная с 1871. В отличие от предыдущих исследований, которые в основном опирались на данные с 1960-х годов, это самый полный анализ товарной секции на данный момент. Так, например, выглядит средняя премия за риск сырьевых товаров за десятилетие и реальная доходность акций:

Что делает это исследование интересным, так это то, что благодаря глубине исторических данных, учёные смогли проверить, является ли опыт последних шестидесяти лет, начиная с 1960-х годов, похожим на опыт первой половины 20-го века. Хорошая новость заключается в том, что, да, последние шестьдесят лет ничем не отличались от 90 лет до этого.

Это важный вывод, потому что один из аргументов сырьевых скептиков заключается в том, что промышленные металлы становятся все менее и менее важными по мере изменения мировой экономики, и поэтому спрос должен систематически снижаться с течением времени, создавая негативную долгосрочную тенденцию в доходности. Ни одна из товарных подгрупп в их исследовании пока не демонстрирует такой понижательной тенденции.

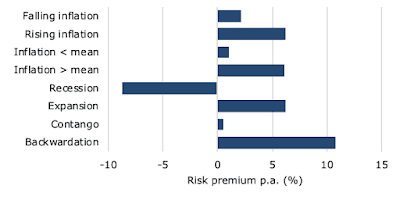

Кроме того, доходность сырьевых товаров сегодня по-прежнему определяется теми же факторами, что и в первой половине 20-го века. Она выше в условиях экономического роста, чем в условиях рецессии. Доходность такой инвестиции выше, когда инфляция высока или растёт, и ниже, когда инфляция низка или падает. Также товарные сверхдоходы концентрируются в те времена, когда фьючерсы на фондовый рынок показывают снижение, что исторически составляет около 40% времени.

Хотя это исследование подтверждает, что доходность в коммодитиз сегодня качественно не отличается от прибыли сто лет назад, оно также подтверждает, что инвестировать в сырьевые товары сегодня так же трудно, как и тогда. Каждый инвестор знает, что стратегия или класс активов может долго не работать, и разумный инвестор готов к этому и может долго удерживать позицию, даже если она не оправдывает ожиданий в течение нескольких лет.

Около 20% всего рынка сейчас приходится на коммодитиз, и, если вы хотите увидеть кулачный бой между двумя финансовыми аналитиками, найдите того, кто советует включать их в инвестиционный портфель, и того, кто против такой стратегии. Традиционалисты говорят, что товары не имеют потока прибыли, и всё, что вы можете предполагать, так это то, что найдете кого-то, кто заплатит за них больше, чем вы заплатили сегодня.

Другое мнение: только что, что товары не дают дивидендного потока, не означает, что они не могут быть полезны в портфеле. Я ближе к этой точке зрения, хотя биржевые товары в чистом виде редко можно увидеть в портфелях моих клиентов, и сейчас, например, это малый объём акций золотодобытчиков, но не самого золота.

В сентябре Раджкумар Джанарданан и Гирт Рувенхорст опубликовали большое исследование, где исследовали 230 фьючерсных контрактов, начиная с 1871. В отличие от предыдущих исследований, которые в основном опирались на данные с 1960-х годов, это самый полный анализ товарной секции на данный момент. Так, например, выглядит средняя премия за риск сырьевых товаров за десятилетие и реальная доходность акций:

Все технологические изменения, которые мы испытали при переходе от индустриальной экономики к экономике услуг, все технологические достижения, рост развивающихся рынков-ничто из этого не изменило модели доходности сырьевых товаров. Если вы посмотрите на работу Бхардваджа и его коллег, вы можете увидеть, что это относится не только к сырьевым товарам в целом, но и к товарным подгруппам, таким как промышленные и драгоценные металлы.

Если же мы говорим о товарах, то они могут оставаться на месте или падать в течение 10, 20, а иногда и более 30 лет. В этом то и вся проблема. Фондовые рынки могут оставаться иррациональными дольше, чем вы можете оставаться платежеспособными, а коммодитиз могут стоять на месте дольше, чем вам осталось жить. Во всяком случае такой вывод для себя я сделал из этого огромного исследования, хотя вам советую самим в нём более детально разобраться. Может найдёте для себя более веские аргументы. Удачи!!!

На рынке всегда много интересного, а лучшие мои посты, рецензии на книги, актуальные графики и сделки всегда найдёте в телеграм-канале: dmatradeTT Разберём всё по полочкам. Welcome!!!

___________________________________________________________________________________________________

ДУ "Долгосрочные акции ТТ". Правильная инструкция для клиента

ДУ "Долгосрочные акции ТТ". Правильная инструкция для клиента

Комментариев нет:

Отправить комментарий